Arthur Hayes:牛市将推迟,美联储政策转向或引发 9 月市场变局

作者:Arthur Hayes

编译:深潮TechFlow

(本文所表达的观点仅为作者个人观点,不应作为投资决策的依据,也不应被视为投资建议。)

就像巴甫洛夫条件反射中的狗一样,我们都认为降息的正确反应是“逢低买入(BTFD,Buy The F***ing Dip)。这种行为反应源于对 Pax Americana 时代低通胀的记忆。每当出现通缩威胁时,这对金融资产持有者(即富人)来说是个坏消息,美联储就会果断启动印钞机。作为全球储备货币,美元为世界创造了宽松的货币环境。

全球应对 COVID 疫情(或您认为的骗局)的财政政策,结束了通缩时代,开启了通胀时代。各国央行迟迟承认 COVID-19 的通胀影响,调整了货币和财政政策,并提高了利率。全球债券市场,尤其是美国债券市场,相信央行在控制通胀方面的决心,因此没有将收益率推至极高的水平。然而,假设各中央银行将继续通过提高利率和减少货币供应来满足债券市场的期望,这在当前的政治环境下是非常不确定的。

我将关注美国国债市场,因为美元作为全球储备货币,使其成为全球最重要的债务市场。无论何种货币发行的债务工具,都会受到美国国债收益率的影响。债券收益率反映了市场对未来经济增长和通胀的预期。理想的经济状态是经济增长伴随低通胀,而糟糕的状态则是增长伴随高通胀。

美联储通过自 1980 年代初以来最快的速度提高政策利率,成功让国债市场相信其在抗击通胀方面的决心。从 2022 年 3 月到 2023 年 7 月,美联储在每次会议上至少加息 0.25%。即便在此期间,政府发布的通胀指数达到 40 年来的高点,10 年期美国国债收益率也未超过 4%。市场相信美联储会继续加息以抑制通胀,因此长期收益率未出现激增。

美国消费者价格指数 (白色)、10年期美国国债收益率 (金色) 和联邦基金利率上限 (绿色)

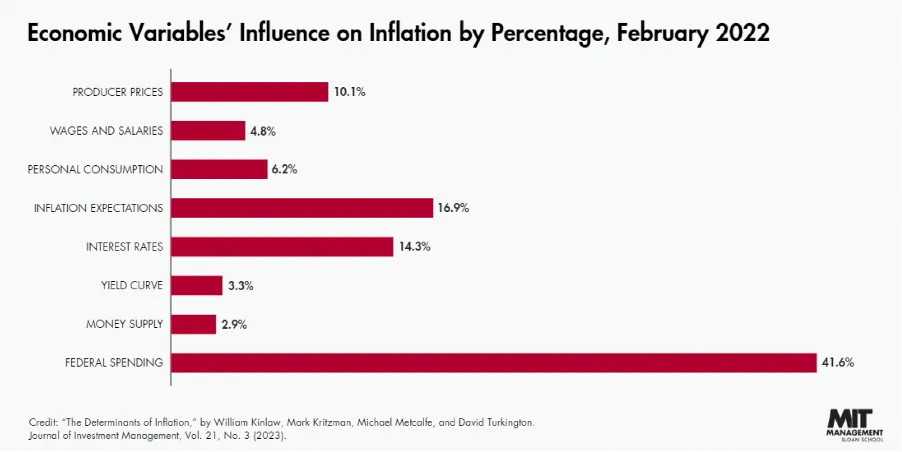

然而,这一切在 2023 年 8 月的杰克逊霍尔会议上发生了变化。鲍威尔暗示,美联储可能在 9 月会议上暂停加息。然而,通胀的阴影仍然笼罩市场,主要因为政府支出的增加是推动通胀的主要因素,而这种趋势没有减弱的迹象。

麻省理工学院的经济学家发现,政府支出是推高通胀的主要原因之一。

- 申链财经

免责声明:投资有风险,入市须谨慎。本资讯不作为投资建议。